< 集团动态

< 单仁行

4个小时,4万字,系统解读2021年巴菲特股东大会关键点

< 集团动态

< 单仁行

4个小时,4万字,系统解读2021年巴菲特股东大会关键点

今天是单仁行陪伴您的第1862天

4月份刚刚忙完中国上市公司的年报分析,又到了全世界投资者的盛事:巴菲特的股东会。

今年还是由于美国疫情的原因,巴菲特股东会首次迁址到洛杉矶去举行。

历时近4个多小时的股东会,我看了一下,总共有4万多字的文稿。

有朋友看了5分钟就看不下去了,一会保险、一会遗产税、一会碳中和,谈到苹果公司还能理解一点,但也吸收不了多少好东西。

怎么全球投资者的盛会,跟我们好像没有什么关系?

大家都知道到我学习研究巴菲特十几年,那么我对巴菲特股东会的解读是什么样的呢?

首先,我在解读之前,先排除大家印象里对巴菲特投资固有的认知。

因为对非专业投资者和没有长期跟踪了解巴菲特的朋友来说,由于翻译的原因,听不懂,即使有中文稿,但翻译过来,实际的差异就很大。

特别是这种信息量非常大的股东会,怎么理解都是一个超级大难题。

我经常说一句话:没有分类的信息就是垃圾。

我们要用什么样的框架去梳理出有价值的内容?

就像我说的,学习要带着问题去学。

学习有三个最重要的问题:

学什么?

怎么学?

学了怎么用?

带着这三个问题,来看看巴菲特的股东会。

最近这几年,巴菲特股东会的含金量,我感觉是越来越高,以往的股东会,开场一般都播放公司介绍和一些有趣的搞笑视频,但是这几年都会有一些详细案例和数据分析。

今年也不例外,一开场,由这位90岁的投资学教授亲授《企业的兴衰投资课》,这堂课让我既熟悉又陌生。

因为在2009年我就和研究团队就做过类似的深入研究,十二年之后,巴菲特的分析,让我从另外一个角度更加深了理解。

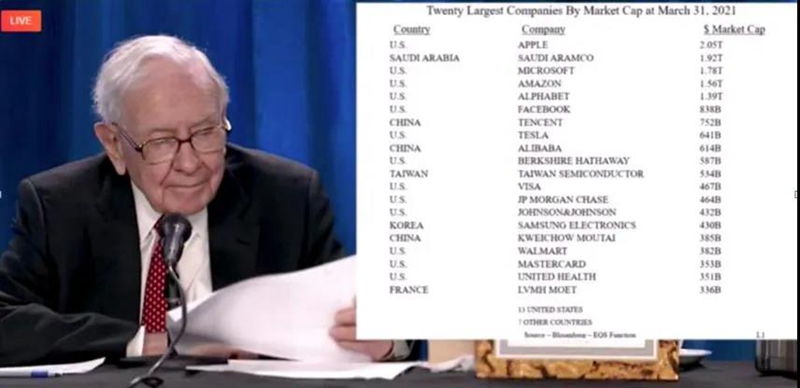

巴菲特这次列举了“截止2021年3月31号全世界市值前20大的公司”。

我亲手做了一个数据柱状图,让大家能更清晰、直观的了解。

他说:听到很多人讲美国现在怎么样,好像不太成功,但是从全球来看,美国还是占了前六名中的五位,苹果、微软、谷歌、亚马逊,Facebook,我们还是有光明的前途。

这句话是什么意思呢?

投资也是在投资一个国家未来的国运,在去年以来,巴菲特还是秉持他一直看好美国的信仰,坚定看好美国的企业。

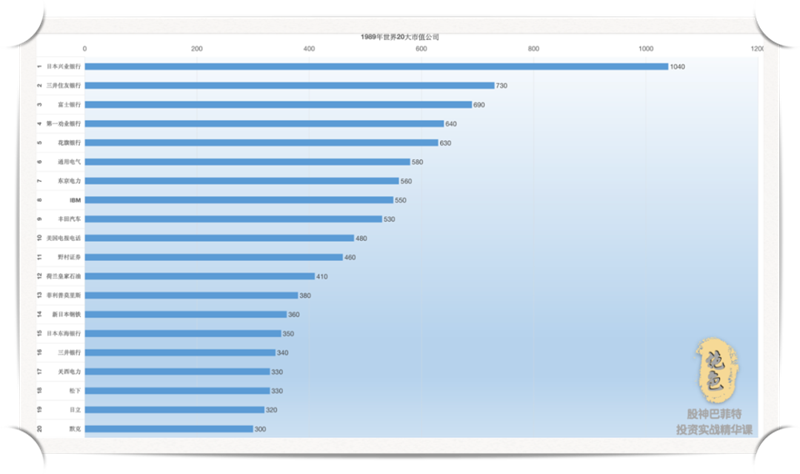

接下来,巴菲特又分析1989年世界市值前20大的公司。

这个前20名公司排行榜的变化,让我触目惊心。

巴菲特说:在1989年世界前20大市值最大的公司,会有趣地发现美国公司有6家,花旗银行、IBM、通用电气、美国电报电话、菲利普莫里斯(烟草)、美孚石油公司。

但31年后,他们就没有再榜上了。

同样,在1989年前20大的公司中,有13家是日本公司,现在也是一家都没有了。

为什么当年这么牛逼的公司,没有继续牛下来?

而中国却能异军突起,冒出了四家代表性的企业,腾讯、阿里、台积电和茅台。

无论从投资角度和企业角度,都值得我们深思去思考一下。

当然,这里我不做深入探讨,只是简单分析一下。

日本的崛起和没落,在1989年13家日本公司中,有7家是银行金融机构,这和1985年广场协议日元升值超过60%有巨大的关系。

再看2021年的前20大公司中,13家是美国公司,前6名是科技公司,其他的是金融、消费,而中国也是科技+消费类的公司。

这是什么原因?

去年在7月8日的文章:

《马斯克又怼巴菲特,投资不选择科技股,那选什么?》的文章中,我就对比了1995年~2020年美国消费公司和科技公司的数据,得出了一个结论:

核心在于科技和消费公司建立垄断、高利润的护城河模式上有很大的区别,形成垄断利润的模式有三种:

1、产品差异化;

2、产业集中度提升;

3、设置行业壁垒。

科技企业需要长期投入营收的10%以上维持研发,唯恐被后来的公司所颠覆。

而消费品公司需要早期投入营收的10%作为品牌的营销费用,当品牌形成后,营销费用就出现“前高后低”的情况。

总结一句话:科技公司城头变幻大王旗,而消费公司是万里长城永不倒。

价值投资是什么?

就是践行长期主义,找到“变”和“不变”的规律,在投资中把握“不变”的规律,警惕“变”的变数。

巴菲特这种用“长期主义”角度分析公司和找规律的思维模式,值得我们去学习和工作中去应用。

在这次股东会还有一个话题,巴菲特和芒格用了近10%的篇幅时间做了回答。

这个话题就是“碳中和”,涉及了美国新基建和碳中和的行业。

巴菲特非常看好可再生能源领域,要投入150亿,总额大概有300亿到这个行业当中去。

当然,无论对于美国和中国,碳中和都是一个非常大的行业和概念,涉及了很多行业和领域,在之前的圆桌论坛,我也和大家详细分享过,感兴趣的朋友可以去看一看。

其次,是对互联网罗宾汉的上市评价。

就是这个机构在2021年美国散户血洗华尔街当中,充当了一个非常重要的角色。

巴菲特是这样说的,“免佣金交易的互联网券商助长了股市的投机交易,这已经成为过去一年半来,加入股票市场的赌场集团最重要的组成部分。”

什么意思呢?

巴菲特说他看过美国证监会的报告,券商罗宾汉的运作机制就像赌场,它上市就像一家赌场的老板加入了股票市场。

芒格对罗宾汉公司的批评就更加严厉。

因为巴菲特、芒格都属于超长期投资者,持有美国运通公司超过50年,可口可乐、富国银行都超过30年。

还有腾讯最大股东,南非MIH公司持有腾讯30%股份近16年,获利近2万亿港币。

所以他们就认为,非专业投资者不应该去借着罗宾汉这种“赌场”去投机,而是用时间去弥补对公司价值评估的不准确,前提是持有这些优秀的公司。

还有一点比较有意思,就是巴菲特对于出售苹果公司部分股票的解释。

巴菲特在最近半年时间,一共减持了苹果公司近10%的股票。

当然,苹果公司仍是伯克希尔公司第一大持股,市值达到1109亿美元。

巴菲特说持有苹果5.3%的股份已经是很高的市场安全水平,卖苹果股票的钱,主要用来回购公司的股票,所以减持幅度并不大。

他还是非常看好苹果,原因在于苹果公司现任的CEO库克。

巴菲特说,库克真的是我们所目睹的所有企业里面最棒的一位管理人。

库克可能在创意上做不到乔布斯那一步,但是乔布斯在管理方面,也没有像库克这么出色。

在2011年,库克接手苹果公司,从产品创新驱动阶段过渡到管理驱动阶段,在乔布斯搭建好软件和硬件平台的基础上,推出了iWatch和耳机Air Pods。

2020年苹果拿到了华为手机高端市场的份额,第一季度营收达到了1114.39亿美元,与去年同期的918.19亿美元相比增长21%,创下了公司历史上的最高纪录。

而净利润达到了287.55亿美元,比去年同比增长了29%。

这么一个大体量的企业,还能实现这样的增长,是非常难得的。

所以,巴菲特开玩笑地问芒格,我们去年卖苹果公司股票是不是错误的?

芒格也说确实错了。

这一次的巴菲特股东会,持续了4小时,我从中选了一些有价值的内容跟大家聊了聊。

从上一周,我分析上市公司的股东会,再到这一周巴菲特的股东会。

我们怎么样才能学到有用的东西,关键是有一套框架和系统,也就是给大家分享过的“投资的五个最重要的问题”。

1、买什么?

2、什么价格买?

3、买多少?

4、什么价格卖?

5、卖多少?

股东会中巴菲特分析了航空、汽车、烟草等行业,都是属于“买什么”的问题。

例如巴菲特是这样分析航空业,航空业是习惯在一个破产的环境下来经营的行业。

大家可以将内容梳理到这套滚雪球投资系统中去,这样才能不断的沉淀和积累。

希望今天分享的长期主义思想和苹果公司不同阶段的模式,可以帮助大家从企业和投资角度有更多的理解。

最后送给大家一句话:

股神何曾有过私?

只叹世人太愚痴。

股神巴菲特的投资秘诀都在这里了,就看大家如何去梳理,学以致投了。

2021.05.05-